一、可轉債與可交債的概念與區別

可轉債全稱為可轉換公司債券,根據《上市公司證券發行管理辦法》的規定,可轉換公司債券,是指發行公司依法發行、在一定期間內依據約定的條件可以轉換成股份的公司債券。從性質上看,可轉債具有債權和轉股看漲期權的雙重屬性,持有人對轉股或不轉股具有選擇權,持有人既可以持有債券到期,讓發行人還本付息,也可以在約定時間內換成股票,享受股利分配或者資本增值。

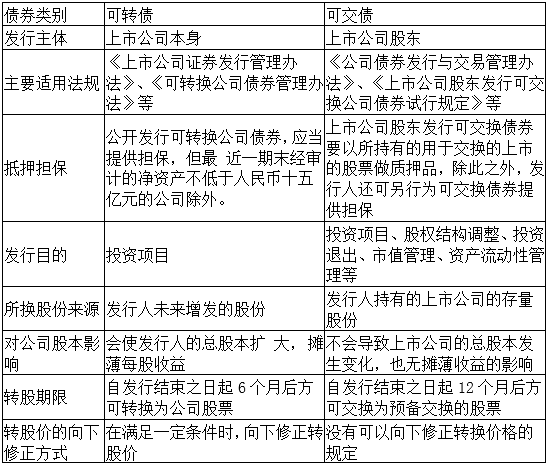

可交債全稱為可交換公司債券,根據《上市公司股東發行可交換公司債券試行規定》的規定,可交換公司債券,是指上市公司的股東依法發行、在一定期限內依據約定的條件可以交換成該股東所持有的上市公司股份的公司債券。從本質上看,可交債仍然屬于可轉債的范疇,其也具有可轉債的基本特征,但二者也存在明顯的區別,二者區別主要體現在以下幾個方面:

二、可轉債與可交債的會計核算

(一)可轉債的會計核算

1、發行可轉債并進行初始確認

可轉債屬復合金融工具,初始確認金融工具時將負債和權益成分進行分拆。將負債成分確認為“應付債券”、將權益成分確認為“其他權益工具”。分拆時,應當采用未來現金流量折現法確定負債成分的初始入賬價值,再按該金融工具的發行價格總額扣除負債成分初始入賬價值后的金額確定權益成分的初始入賬價值。發行時發生的交易費用,應當在負債成分和權益成分之間按照各自的相對公允價值進行分攤。會計處理為:

借:銀行存款

應付債券——可轉換公司債券(利息調整)(或貸記)

貸:應付債券——可轉換公司債券(面值)

其他權益工具

2、持有可轉債期間

可轉換公司債券在轉換為股份前,其所包含的負債成分,應當比照一般長期債券處理:即按照實際利率和攤余成本確認利息費用,按面值和票面利率確認應付利息,差額記入利息調整。會計處理為:

借:財務費用(期初負債成分×實際利率)

貸:應付利息(面值×票面利率)

應付債券——可轉換公司債券(利息調整)

3、到期轉換債券

持有人到期行使債券的轉換權,發行方應按合同約定的條件計算轉換的股份數,確定股本的金額,計入“股本”賬戶,同時結轉債券賬面價值,二者之間的差額計入“資本公積——股本溢價”賬戶;此外,還應把可轉債初始核算分拆確認的“其他權益工具”金額一并轉入“資本公積——股本溢價” 賬戶。會計處理為:

借:應付債券——可轉換公司債券(面值)

應付利息

其他權益工具【發行時確認的權益成分】

貸:股本 【股票面值×轉換的股數】

應付債券——可轉換公司債券(利息調整)

資本公積——股本溢價

(二)可交債的會計核算

可交換債券屬于可轉換債券的變異品種,二者基本要素相同,也包括票面利率、期限、換股價格和換股比率、換股期等,在債券初始確量、持有期間的會計計量方法基本一致,此處不再贅述。但是,可交債持有人到期轉換債券時的會計處理方法與可轉債不同。當可交債持有人行使轉換權時,發行方應借記“應付債券——可交換公司債券”,按轉換的股權的賬面價值從“長期股權投資”、“可供出售金融資產”、“交易性金融資產” 等科目的貸方轉出,兩者的差額借記或貸記“投資收益” 科目。

三、可轉債與可交債的稅務處理

1、發行人發行可轉債的利息費用扣除問題

發行人發行可轉債,在會計處理上,按照實際利率法確認了相關的利息費用(實際利率一般高于名義利率)并計入“財務費用”科目,該金額與按票面利率計算的“應付利息”之間存在差額。因此對于債券的發行人而言,其在企業所得稅前可以扣除的利息究竟是按實際利率法確認的利息還是按發行債券票面利率確認的利息,這一問題在《國家稅務總局關于企業所得稅若干政策征管口徑問題的公告》(國家稅務總局公告2021年第17號)發布前一直沒有明確規定。

2021年6月22日,國家稅務總局發布了《關于企業所得稅若干政策征管口徑問題的公告》(國家稅務總局公告2021年第17號),該公告第二條規定了發行方企業發生的可轉換債券的利息,按照規定在稅前扣除。該條所指的規定是指《企業所得稅稅前扣除憑證管理辦法》(國家稅務總局公告2018年第28號)的相關規定,該辦法第二條明確規定“本辦法所稱稅前扣除憑證,是指企業在計算企業所得稅應納稅所得額時,證明與取得收入有關的、合理的支出實際發生,并據以稅前扣除的各類憑證”。因此根據實際發生原則,發行人應以實際支付的利息作為稅前扣除金額,發行人在會計核算上按照實際利率計算確認的利息費用,大于按照約定利率計算并實際支付的利息,在年度所得稅匯算的時候應做納稅調增。

2、應收未收利息及應付未付利息的稅務處理問題

應稅未收利息和應付未付利息產生的原因是因為根據可轉債的規定,債券存在債券登記日、付息日、實際支付利息日等重要時間節點,當可轉債的購買人轉股時恰好存在已確認但尚未實際領取的利息時,就產生了應收未收利息和應付未付利息問題。

根據17號公告的規定,發行方企業按照約定將購買方持有的可轉換債券和應付未付利息一并轉為股票的,其應付未付利息視同已支付,按照規定在稅前扣除,在年度所得稅匯算的時候做納稅調減。

對于購買方而言,購買方企業可轉換債券轉換為股票時,將應收未收利息一并轉為股票的,該應收未收利息即使會計上未確認收入,稅收上也應當作為當期利息收入申報納稅;轉換后以該債券購買價、應收未收利息和支付的相關稅費為該股票投資成本。

例:2022年1月1日,甲公司購買了乙公司經核準發行的可轉換債券10萬份,每份債券票面價值100元,發生相關稅費合計30萬元,甲公司共支付銀行存款1030萬元。該可轉換債券期限為6年,票面利率為2%,付息日為每年12月31日,付息日后第二年1月10日為實際支付利息日,債券登記日為實際支付利息日前一交易日。在債權登記日前(含債權登記日)轉換為股票的不支付轉換當年度及以后年度的利息。持有可轉換債券滿6個月可轉換為股票,轉換時每份債券可以換1股。甲公司于2023年1月6日將持有可轉換債券全部轉換為股票,并將應收未收的20萬元債券利息一并轉化為股票,發生交易費用5萬元。

發行方的稅務處理:2023年1月6日,發行可轉債的應付未付利息20萬元,可在企業所得稅稅前據實扣除。

購買方的稅務處理:2022年1月1日,購買可轉債的計稅基礎為1030萬元;2023年1月6日將持有可轉債全部轉換為股票,股票的計稅基礎為1055萬元(1030+20+5),同時購買方將應收未收的利息20萬元計入當期利息收入進行納稅申報。

3、購買方的增值稅處理

購買方為企業的,在持有期間或在回售、贖回過程取得的利息收入,根據財稅【2016】36 號文附件1《營改增試點實施辦法》的相關規定,購買方按照約定利率取得的利息收入及應收未收的利息,均需按照“貸款服務”繳納增值稅。企業在持有期間轉讓可轉債的,應按“轉讓金融商品”繳納增值稅,如購買方為自然人的,根據《營改增試點過渡期政策規定》的相關規定,免征增值稅。

4、購買方的所得稅處理

購買方在持有期間或在回售、贖回過程中取得的利息收入,如果購買方為企業的,則應當繳納企業所得稅;如果購買方為自然人的,則應當按“利息、股息、紅利所得”由發行人代扣代繳個人所得稅。通常發行人會與中登公司簽訂委托代理債券兌付、兌息協議,委托中登公司進行債券兌付、兌息,中登公司在收到款項后,通過資金結算系統將債券利息劃付給相應的兌付機構(證券公司或中登公司認可的其他機構),投資者于兌付機構領取可轉債利息,其個人投資者的個人所得稅統一由各兌付機構負責代扣代繳并直接向各兌付機構所在地的稅務部門繳付。

購買方在回售、贖回過程中取得的除利息之外的差額是否需要繳納所得稅,現行稅法并沒有做明確的規定。一般而言,對于企業所得稅如果稅法沒有明確規定為免稅收入或不征稅收入,通常需要繳納企業所得稅;對于個人所得稅如果稅法中明確了是需要征稅的項目,則應當繳納企業所得稅。因此對于購買方為企業的,依據《企業所得稅法》及其實施條例的規定,視為財產轉讓所得征收企業所得稅并無爭議,但對于個人購買方是否需要按財產轉讓所得繳納個人所得稅納稅則有爭議。從各大上市公司發布的公告來看,僅對利息部分進行了代扣代繳,對除利息之外的部分基本未扣稅。

案例:

(1)九州通(600998)

九州通在《九州通醫藥集團股份有限公司關于“九州轉債”到期兌付及摘牌的公告》中披露:在本次發行的可轉債到期后五個交易日內,公司將按債券面值的 108%(含最后一期利息)的價格向投資者贖回全部未轉股的可轉債,故“九州轉債”到期兌付金額為 108 元/張(含稅)。其中利息部分的所得稅將統一由各兌付機構按 20%的稅率代扣代繳,即每張面值人民幣 100 元可轉債實際派發金額為人民幣 107.6 元(稅后)。

《北京海潤天睿律師事務所 關于九州通醫藥集團股份有限公司可轉換公司債券贖回個人所得稅扣繳相關事項的法律意見書》顯示:“公司發行的“九州轉債”每張贖回價格 106 元與票面金額的差異,不屬于“利息、股息、紅利所得”。如按照“財產轉讓所得”計算個人所得稅,根據《中華人民共和國個人所得稅法實施條例》的規定:“個人轉讓有價證券、股權、合伙企業中的財產份額、不動產、 機器設備、車船以及其他財產取得的所得按照一次轉讓財產的收入額減除財產原 值和合理費用后的余額計算納稅,”“財產轉讓所得”的計稅基礎是“收入額減 除財產原值和合理費用”即 106 元與持有人持有的成本之差(而每個可轉債持有人的持有成本可能都不相同),而非 106 元與可轉債面值之差。《財政部、國家 稅務總局關于個人轉讓股票所得繼續暫免征收個人所得稅的通知》(財稅字 〔1998〕61 號 )規定:對個人轉讓上市公司股票取得的所得繼續暫免征收個人所得稅。可轉換公司債券系債券持有人可按照發行時約定的價格將債券轉換成公司的普通股票的債券,多年來可轉換公司債券的買賣差額,一直參照“個人轉讓上市公司股票取得的所得”免征個人所得稅。法律、法規未明確要求對可轉債贖回價格(不含利息部分)即投資本金與面值差額繳納個人所得稅。”

(2)同仁堂(600085)

同仁堂在《北京同仁堂股份有限公司關于實施“同仁轉債”贖回結果及摘牌的公告》中披露:根據公司《募集說明書》中關于提前贖回的約定,贖回價格為103. 00 元/張(含當期利息,且當期利息含稅,當期利息為0.321元/張。境內自然人投資者與證券投資基金扣稅(適用稅率20%,由公司代扣代繳)后實際贖回價格為102. 936 元/ 張(稅后,扣稅金額為0. 064元,即0. 321 ×20%)。

5、購買方為境外機構的稅務處理

根據《財政部、稅務總局關于境外機構投資境內債券市場企業所得稅、增值稅政策的通知》(財稅 [2018]108 號)和《財政部、稅務總局關于延續境外機構投資境內債券市場企業所得稅、增值稅政策的公告》(財政部 稅務總局公告 2021 年 34 號)等規定,自 2018年11月7日起至2025年12月31日止,對境外機構投資境內債券市場取得的債券利息收入暫免征收企業所得稅和增值稅。上述暫免征收企業所得稅的范圍不包括境外機構在境內設立的機構、場所取得的與該機構、場所有實際聯系的債券利息。

6、可交債的稅務處理

如前所述,可交換公司債券本質上仍然屬于可轉換公司債券的范疇,它與可轉債的區別對于稅務處理的原則和方法并不具有實質性的影響,所以可交債的稅務處理可參照可轉債的相關內容,此處不再贅述。

免責聲明:以上內容轉自其它媒體,相關信息僅為傳播更多信息,與本站立場無關。月盛科技不保證該信息(包含但不限于文字、視頻、音頻、數據及圖表)全部或者部分內容的準確性、真實性、完整性、有效性、及時性、原創性等,如有侵權請聯系400-716-8870。