變化二:根據(jù)最新政策和征管重點(diǎn)進(jìn)行調(diào)整

有十多張申報(bào)表作了不同程度地修改調(diào)整,具體變化如下:

1.《企業(yè)基礎(chǔ)信息表》(A000000)的主要變化

(1)刪除“正常申報(bào)”“更正申報(bào)”和“補(bǔ)充申報(bào)”選項(xiàng);

(2)在“100基本信息”中,刪除了“注冊資本(萬元)”和“境外中資控股居民企業(yè)”欄次,增加了“非營利組織”“從事股權(quán)投資業(yè)務(wù)”欄次;強(qiáng)化了“匯總納稅企業(yè)”的信息披露,具體如下表所示:

(3)僅保留舊版“200主要會計(jì)政策和估計(jì)”中的“適用的會計(jì)準(zhǔn)則或會計(jì)制度”,改為“110適用的會計(jì)準(zhǔn)則或會計(jì)制度”;將“會計(jì)檔案的存放地”“會計(jì)核算軟件”“記賬本位幣”“會計(jì)政策和估計(jì)是否發(fā)生變化”“固定資產(chǎn)折舊方法”“存貨成本計(jì)價(jià)方法”“壞賬損失核算方法”“所得稅計(jì)算方法”等欄次全部刪除。

(4)將“200主要會計(jì)政策和估計(jì)”替換為“200企業(yè)重組及遞延納稅事項(xiàng)”,具體如下表:

200企業(yè)重組及遞延納稅事項(xiàng) |

201發(fā)生資產(chǎn)(股權(quán))劃轉(zhuǎn)特殊性稅務(wù)處理事項(xiàng) | □是 | □否 |

202發(fā)生非貨幣性資產(chǎn)投資遞延納稅事項(xiàng) | □是 | □否 |

203發(fā)生技術(shù)入股遞延納稅事項(xiàng) | □是 | □否 |

204發(fā)生企業(yè)重組事項(xiàng) | 是(□一般性稅務(wù)處理 □特殊性稅務(wù)處理) □否 |

204-1重組開始時(shí)間 | 年 月 日 | 204-2重組完成時(shí)間 | 年 月 日 |

204-3重組交易類型 | □法律形式改變 | □債務(wù)重組 | □股權(quán)收購 | □資產(chǎn)收購 | □合并 | □分立 |

204-4企業(yè)在重組業(yè)務(wù)中所屬當(dāng)事方類型 | * | □債務(wù)人

□債權(quán)人 | □收購方

□轉(zhuǎn)讓方

□被收購企業(yè) | □收購方

□轉(zhuǎn)讓方 | □合并企業(yè)

□被合并企業(yè)

□被合并企業(yè)股東 | □分立企業(yè)

□被分立企業(yè)

□被分立企業(yè)股東 |

(5)將“300企業(yè)主要股東及對外投資情況”改為“300企業(yè)主要股東及分紅情況”。第一,刪除了對外投資情況,對主要股東從前5位擴(kuò)展為前10位;第二,將主要股東的“經(jīng)濟(jì)性質(zhì)”(單位投資的,按其登記注冊類型填報(bào);個(gè)人投資的,填報(bào)自然人)替換為更加實(shí)用的“當(dāng)年(決議日)分配的股息、紅利等權(quán)益性投資收益金額”。

2.《中華人民共和國企業(yè)所得稅年度納稅申報(bào)表(A類)》(A100000)將舊版主表21行“抵扣應(yīng)納稅所得額”和22行“彌補(bǔ)以前年度虧損”的行次進(jìn)行了對調(diào),說明創(chuàng)投等企業(yè)抵扣應(yīng)納稅所得額優(yōu)惠政策中,所指的所得額是指先彌補(bǔ)虧損后的所得額,這對企業(yè)更加有利。(因?yàn)閺浹a(bǔ)虧損受五年限制,而抵扣所得額無限期結(jié)轉(zhuǎn))

3.《納稅調(diào)整項(xiàng)目明細(xì)表》(A105000)中新增了“黨組織工作經(jīng)費(fèi)”一欄。目前沒有直接的稅收政策依據(jù),可以參考的文件是《中共中央組織部 財(cái)政部 國家稅務(wù)總局關(guān)于非公有制企業(yè)黨組織工作經(jīng)費(fèi)問題的通知》(組通字[2014]42號)第二條規(guī)定:根據(jù)《中華人民共和國公司法》“公司應(yīng)當(dāng)為黨組織的活動提供必要條件”規(guī)定和中辦發(fā)〔2012〕11號文件“建立并落實(shí)稅前列支制度”等要求,非公有制企業(yè)黨組織工作經(jīng)費(fèi)納入企業(yè)管理費(fèi)列支,不超過職工年度工資薪金總額1%的部分,可以據(jù)實(shí)在企業(yè)所得稅前扣除。

4.《捐贈支出納稅調(diào)整明細(xì)表》(A105070)的主要變化

(1)刪除了“受贈單位名稱”,減少了納稅人填寫時(shí)的顧慮;

(2)將“公益性捐贈”“非公益性捐贈”由舊版的列示轉(zhuǎn)置為新版的行示;

(3)增加了“公益性捐贈”分期扣除的相關(guān)欄次和列,比如“以前年度結(jié)轉(zhuǎn)可扣除的捐贈額”“可結(jié)轉(zhuǎn)以后年度扣除的捐贈額”等。注意,截止當(dāng)前,公益性捐贈的企業(yè)所得稅政策并不允許超額部分結(jié)轉(zhuǎn)到以后年度扣除,但是2016年3月16日全國人大通過的《中華人民共和國慈善法》第八十條規(guī)定:……企業(yè)慈善捐贈支出超過法律規(guī)定的準(zhǔn)予在計(jì)算企業(yè)所得稅應(yīng)納稅所得額時(shí)當(dāng)年扣除的部分,允許結(jié)轉(zhuǎn)以后三年內(nèi)在計(jì)算應(yīng)納稅所得額時(shí)扣除。新版申報(bào)表根據(jù)《慈善法》的規(guī)定作了相應(yīng)設(shè)計(jì),預(yù)示著財(cái)政部和稅總很快就會出臺和《慈善法》相適應(yīng)的企業(yè)所得稅文件。

5.《企業(yè)重組及遞延納稅事項(xiàng)納稅調(diào)整明細(xì)表》(A105100)增加了“技術(shù)入股”“股權(quán)劃轉(zhuǎn)、資產(chǎn)劃轉(zhuǎn)”等內(nèi)容

6.《特殊行業(yè)準(zhǔn)備金及納稅調(diào)整明細(xì)表》(A105120)細(xì)化了保險(xiǎn)保障基金內(nèi)容,增加了小貸公司準(zhǔn)備金欄次;

7.《企業(yè)所得稅彌補(bǔ)虧損明細(xì)表》(A106000)第二列“納稅調(diào)整后所得” 和主表19行名稱一樣但口徑不一樣,容易引起誤解,新版將其改為“可彌補(bǔ)虧損所得”。

8.《免稅、減計(jì)收入及加計(jì)扣除優(yōu)惠明細(xì)表》(A107010)的主要變化。

(1)刪除了第7行“證券投資基金從證券市場取得的收入”。因?yàn)樽C券投資基金基本上是契約型組織形式,不是所得稅納稅人。

(2)增加了第28行“企業(yè)為獲得創(chuàng)新性、創(chuàng)意性、突破性的產(chǎn)品進(jìn)行創(chuàng)意設(shè)計(jì)活動發(fā)生的相關(guān)費(fèi)用加計(jì)扣除”行次,政策依據(jù)是《關(guān)于完善研究開發(fā)費(fèi)用稅前加計(jì)扣除政策的通知》(財(cái)稅〔2015〕119號)。

9.《符合條件的居民企業(yè)之間的股息、紅利等權(quán)益性投資收益優(yōu)惠明細(xì)表》(A107011)增加了“被投資企業(yè)統(tǒng)一社會信用代碼(納稅人識別號)”, 為今后居民企業(yè)間股息紅利比對打下了基礎(chǔ)。

10.《研發(fā)費(fèi)用加計(jì)扣除優(yōu)惠明細(xì)表》(舊版A107014,新版A107012)的主要變化。可以說,《研發(fā)費(fèi)用加計(jì)扣除優(yōu)惠明細(xì)表》的整體設(shè)計(jì)思路和填報(bào)方法發(fā)生了質(zhì)的變化。

舊版的思路為:按研發(fā)項(xiàng)目歸集;先匯總“本年研發(fā)費(fèi)用明細(xì)”,減去其中包含的不征稅收入部分,剩余部分再區(qū)分資本化部分和費(fèi)用化部分,分別計(jì)算可以當(dāng)年加計(jì)扣除的金額。舊版的最大缺點(diǎn)是,沒有考慮委托研發(fā)的情況。

新版的思路為:按照研發(fā)方式歸集,考慮了委托研發(fā)和其他研發(fā)方式在費(fèi)用歸集和扣除比例的不同;費(fèi)用歸集的口徑和《關(guān)于研發(fā)費(fèi)用稅前加計(jì)扣除歸集范圍有關(guān)問題的公告》(國家稅務(wù)總局公告2017年第40號)保持一致,便于操作和填寫。

11.《所得減免優(yōu)惠明細(xì)表》(A107020)的主要變化。舊版將“農(nóng)、林、牧、漁業(yè)項(xiàng)目”“國家重點(diǎn)扶持的公共基礎(chǔ)設(shè)施項(xiàng)目”“符合條件的環(huán)境保護(hù)、節(jié)能節(jié)水項(xiàng)目”“符合條件的技術(shù)轉(zhuǎn)讓項(xiàng)目”“其他專項(xiàng)優(yōu)惠項(xiàng)目”等每類項(xiàng)目下的子類都羅列出來,雖然清晰但未免拖沓,因?yàn)槟軌蛲瑫r(shí)享受多項(xiàng)所得減免的企業(yè)比例非常低。新版只羅列大類項(xiàng)目,并為每個(gè)大類項(xiàng)目增加了“項(xiàng)目名稱”“優(yōu)惠事項(xiàng)名稱”“優(yōu)惠方式”等列,讓企業(yè)自行填列子類名稱,以及是“免稅”還是“減半征收”。

12.《抵扣應(yīng)納稅所得額明細(xì)表》(A107030)的主要變化。新版在舊版(國家稅務(wù)總局公告2016年第3號)的基礎(chǔ)上,根據(jù)《關(guān)于創(chuàng)業(yè)投資企業(yè)和天使投資個(gè)人有關(guān)稅收試點(diǎn)政策的通知》(財(cái)稅〔2017〕38號)的規(guī)定,增加了“投資于種子期、初創(chuàng)期科技型企業(yè)”列。

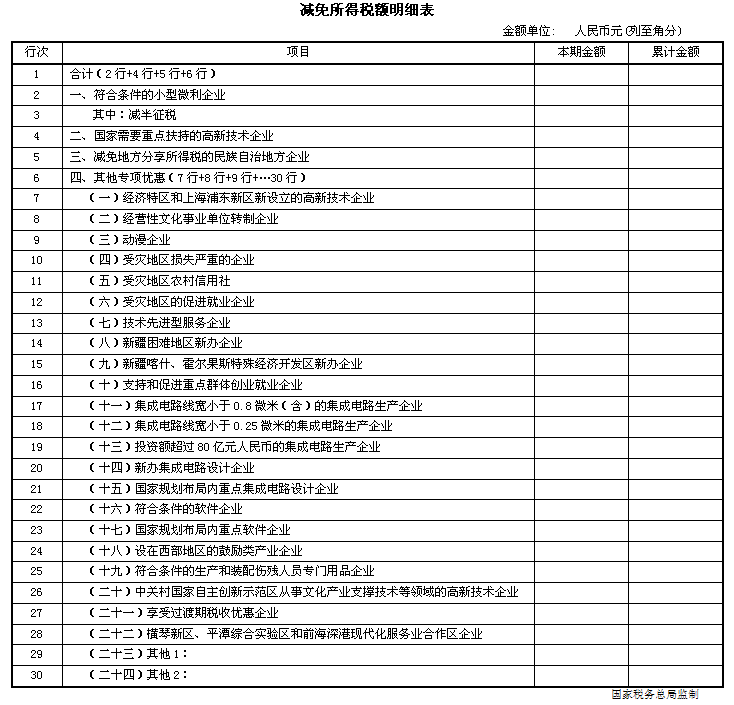

13.《減免所得稅優(yōu)惠明細(xì)表》(A107040)的主要變化(和舊版(國家稅務(wù)總局公告2016年第3號)相比)。

(1)減并一級項(xiàng)目下明細(xì)項(xiàng)目的披露。第一,“一、符合條件的小型微利企業(yè)”,根據(jù)《關(guān)于擴(kuò)大小型微利企業(yè)所得稅優(yōu)惠政策范圍的通知》(財(cái)稅〔2017〕43號)的規(guī)定,自2017年1月1日至2019年12月31日,小型微利企業(yè)的年應(yīng)納稅所得額上限由30萬元提高至50萬元,對年應(yīng)納稅所得額低于50萬元(含50萬元)的小型微利企業(yè),其所得減按50%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅,都適用“減半征稅”。第二,取消“三、其他專項(xiàng)優(yōu)惠”中的“(一)受災(zāi)地區(qū)損失嚴(yán)重的企業(yè)”“(三)受災(zāi)地區(qū)的促進(jìn)就業(yè)企業(yè)”,并將“(二)受災(zāi)地區(qū)農(nóng)村信用社”明確為“(一)蘆山受災(zāi)地區(qū)農(nóng)村信用社免征企業(yè)所得稅”“(二)魯?shù)槭転?zāi)地區(qū)農(nóng)村信用社免征企業(yè)所得稅”,表明國家今后將不再以減免所得稅的形式幫助對受災(zāi)地區(qū)企業(yè)走出困境,而是采取其他財(cái)政措施。這無疑是一種立法的進(jìn)步,因?yàn)槠髽I(yè)受災(zāi)陷入困境是短期的,如果頻繁廢立或修改稅法以照顧個(gè)別的、暫時(shí)的情況,會影響稅法整體的嚴(yán)肅性和邏輯性。第三,刪除“(八)集成電路線寬小于0.25微米的集成電路生產(chǎn)企業(yè)”“(九)投資額超過80億元人民幣的集成電路生產(chǎn)企業(yè)”下的分類(1.定期減免企業(yè)所得稅;減按15%稅率征收企業(yè)所得稅)

(2)根據(jù)《關(guān)于將技術(shù)先進(jìn)型服務(wù)企業(yè)所得稅政策推廣至全國實(shí)施的通知》(財(cái)稅〔2017〕79號)增加了“二十、服務(wù)貿(mào)易創(chuàng)新發(fā)展試點(diǎn)地區(qū)符合條件的技術(shù)先進(jìn)型服務(wù)企業(yè)減按15%的稅率征收企業(yè)所得稅”;根據(jù)《關(guān)于北京2022年冬奧會和冬殘奧會稅收政策的通知》(財(cái)稅〔2017〕60號)增加了“二十五、北京冬奧組委、北京冬奧會測試賽賽事組委會免征企業(yè)所得稅”。

(3)將舊版的“五、減免地方分享所得稅的民族自治地方企業(yè)”重新表述為“三十一、民族自治地方的自治機(jī)關(guān)對本民族自治地方的企業(yè)應(yīng)繳納的企業(yè)所得稅中屬于地方分享的部分減征或免征”,并要求填寫“免征”“減征:減征幅度____%”,這便于了解地方稅收競爭和稅收洼地的情況。

(4)對項(xiàng)目順序作了若干調(diào)整,并對某些項(xiàng)目修改了表述;

14.《高新技術(shù)企業(yè)優(yōu)惠情況及明細(xì)表》(A107041)的主要變化。新版申報(bào)表主要根據(jù)《關(guān)于修訂印發(fā)<高新技術(shù)企業(yè)認(rèn)定管理辦法>的通知》(國科發(fā)火[2016]32號)對高新技術(shù)企業(yè)認(rèn)定條件的變化作出了相應(yīng)修改,具體變化包括:

(1)刪除“是否發(fā)生重大安全、質(zhì)量事故”“是否有環(huán)境等違法、違規(guī)行為,受到有關(guān)部門處罰的”“是否發(fā)生偷騙稅行為”等項(xiàng)目。

(2)“對企業(yè)主要產(chǎn)品(服務(wù))發(fā)揮核心支持作用的技術(shù)所屬范圍”要求填報(bào)到三級明細(xì)領(lǐng)域,如“一、電子信息技術(shù)(一)軟件1.系統(tǒng)軟件”。

(3)明確“本年企業(yè)總收入”包括收入總額和不征稅收入。

(4)刪除“七、本年具有大學(xué)專科以上學(xué)歷的科技人員占企業(yè)當(dāng)年職工總數(shù)的比例”。

(5)對“七、歸集的高新研發(fā)費(fèi)用金額”“八、銷售(營業(yè))收入”“九、三年研發(fā)費(fèi)用占銷售(營業(yè))收入的比例”的歸集年度從當(dāng)年擴(kuò)展至3年(當(dāng)年、前一年度、前二年度)。

(6)增加對“國家需要重點(diǎn)扶持的高新技術(shù)企業(yè)減征企業(yè)所得稅”“經(jīng)濟(jì)特區(qū)和上海浦東新區(qū)新設(shè)立的高新技術(shù)企業(yè)定期減免稅額”的填報(bào)。

變化三:有關(guān)表格名稱變化“一字之差”,填報(bào)要求大不相同

編號 | 舊版 | 新版 |

A105050 | 職工薪酬納稅調(diào)整明細(xì)表 | 職工薪酬支出及納稅調(diào)整明細(xì)表 |

A105070 | 捐贈支出納稅調(diào)整明細(xì)表 | 捐贈支出及納稅調(diào)整明細(xì)表 |

A105100 | 企業(yè)重組納稅調(diào)整明細(xì)表 | 企業(yè)重組及遞延納稅事項(xiàng)納稅調(diào)整明細(xì)表 |

A105120 | 特殊行業(yè)準(zhǔn)備金納稅調(diào)整明細(xì)表 | 特殊行業(yè)準(zhǔn)備金及納稅調(diào)整明細(xì)表 |

上述表格名稱變化,說明這些表格設(shè)置不僅僅為了調(diào)整稅會差異,還兼具資料報(bào)送、收集數(shù)據(jù)用于比對等功能。因此,企業(yè)只要發(fā)生這些表格中的相關(guān)事項(xiàng),哪怕沒有稅會差異,也必須填報(bào)。

新版申報(bào)表四大特點(diǎn)

1.修改調(diào)整面雖廣,但是申報(bào)表體系沒有實(shí)質(zhì)性調(diào)整。

主表未作大改動,所得稅的整體計(jì)算思路沒有改變;新版申報(bào)表仍然是主表、一級附表、二級附表和三級附表的四層架構(gòu)體系。

2.緊隨新政策實(shí)施,讓新政策“有表可放”。配合2014年以來,甚至是2017年新出臺政策的業(yè)務(wù)填報(bào),更新及時(shí)。

3.結(jié)構(gòu)性調(diào)整充分體現(xiàn)了“放管服”理念,既減輕了納稅人填報(bào)申報(bào)表的工作量,又細(xì)化部分項(xiàng)目內(nèi)容,加強(qiáng)了對重點(diǎn)業(yè)務(wù)的稅收管理。

4.修訂和完善舊版?zhèn)€別表式的不合理之處,申報(bào)表的邏輯更加清晰嚴(yán)密。

四大特點(diǎn)歸納為一句話,新版申報(bào)表在舊版基礎(chǔ)上全面升級!

免責(zé)聲明:以上內(nèi)容轉(zhuǎn)自其它媒體,相關(guān)信息僅為傳播更多信息,與本站立場無關(guān)。月盛科技不保證該信息(包含但不限于文字、視頻、音頻、數(shù)據(jù)及圖表)全部或者部分內(nèi)容的準(zhǔn)確性、真實(shí)性、完整性、有效性、及時(shí)性、原創(chuàng)性等,如有侵權(quán)請聯(lián)系400-716-8870。