一、政策依據(jù) 1.《企業(yè)所得稅法》第九條

2.《企業(yè)所得稅法實(shí)施條例》第五十三條

3.《財(cái)政部 稅務(wù)總局 海關(guān)總署關(guān)于北京2022年冬奧會(huì)和冬殘奧會(huì)稅收政策的通知》(財(cái)稅〔2017〕60號(hào))

4.《財(cái)政部 稅務(wù)總局關(guān)于公益性捐贈(zèng)支出企業(yè)所得稅稅前結(jié)轉(zhuǎn)扣除有關(guān)政策的通知》(財(cái)稅〔2018〕15號(hào))

5.《財(cái)政部 稅務(wù)總局 國(guó)務(wù)院扶貧辦關(guān)于企業(yè)扶貧捐贈(zèng)所得稅稅前扣除政策的公告》(2019年第49號(hào)公告)

6.《財(cái)政部 稅務(wù)總局關(guān)于公共租賃住房稅收優(yōu)惠政策的公告》(2019年第61號(hào)公告)

7.《財(cái)政部 稅務(wù)總局關(guān)于支持新型冠狀病毒感染的肺炎疫情防控有關(guān)捐贈(zèng)稅收政策的公告》(2020年第9號(hào)公告)

8.《財(cái)政部 稅務(wù)總局 海關(guān)總署關(guān)于杭州亞運(yùn)會(huì)和亞殘運(yùn)會(huì)稅收政策的公告》(2020年第18號(hào)公告)

9.《財(cái)政部 稅務(wù)總局 民政部關(guān)于公益性捐贈(zèng)稅前扣除有關(guān)事項(xiàng)的公告》(財(cái)政部 稅務(wù)總局 民政部2020年第27號(hào)公告)

二、政策要點(diǎn)

1.限額扣除的公益性捐贈(zèng)

企業(yè)通過(guò)公益性社會(huì)組織或者縣級(jí)(含縣級(jí))以上人民政府及其組成部門(mén)和直屬機(jī)構(gòu),用于慈善活動(dòng)、公益事業(yè)的捐贈(zèng)支出,在年度利潤(rùn)總額12%以內(nèi)的部分,準(zhǔn)予在計(jì)算應(yīng)納稅所得額時(shí)扣除;超過(guò)年度利潤(rùn)總額12%的部分,準(zhǔn)予結(jié)轉(zhuǎn)以后三年內(nèi)在計(jì)算應(yīng)納稅所得額時(shí)扣除。

2.全額扣除的公益性捐贈(zèng)

(1)扶貧捐贈(zèng);(2)北京2022年冬奧會(huì)、冬殘奧會(huì)、測(cè)試賽捐贈(zèng);(3)杭州2022年亞運(yùn)會(huì)捐贈(zèng);(4)支持新型冠狀病毒感染的肺炎疫情防控捐贈(zèng)(通過(guò)公益性社會(huì)組織或國(guó)家機(jī)關(guān)捐贈(zèng));(5)支持新型冠狀病毒感染的肺炎疫情防控捐贈(zèng)(直接向承擔(dān)疫情防治任務(wù)的醫(yī)院捐贈(zèng))。

三、注意事項(xiàng)

1.“公益性社會(huì)組織”,是指依法取得公益性捐贈(zèng)稅前扣除資格的社會(huì)組織,包括依法設(shè)立或登記并按規(guī)定條件和程序取得公益性捐贈(zèng)稅前扣除資格的慈善組織、其他社會(huì)組織和群眾團(tuán)體。公益性群眾團(tuán)體的公益性捐贈(zèng)稅前扣除資格確認(rèn)及管理按照現(xiàn)行規(guī)定執(zhí)行。依法登記的慈善組織和其他社會(huì)組織的公益性捐贈(zèng)稅前扣除資格確認(rèn)及管理按《財(cái)政部 稅務(wù)總局 民政部關(guān)于公益性捐贈(zèng)稅前扣除有關(guān)事項(xiàng)的公告》(財(cái)政部 稅務(wù)總局 民政部2020年第27號(hào)公告)執(zhí)行。

2.扶貧捐贈(zèng)

自2019年1月1日至2022年12月31日,企業(yè)通過(guò)公益性社會(huì)組織或者縣級(jí)(含縣級(jí))以上人民政府及其組成部門(mén)和直屬機(jī)構(gòu),用于目標(biāo)脫貧地區(qū)的扶貧捐贈(zèng)支出,準(zhǔn)予在計(jì)算企業(yè)所得稅應(yīng)納稅所得額時(shí)據(jù)實(shí)扣除。在政策執(zhí)行期限內(nèi),目標(biāo)脫貧地區(qū)實(shí)現(xiàn)脫貧的,可繼續(xù)適用上述政策。

“目標(biāo)脫貧地區(qū)”包括832個(gè)國(guó)家扶貧開(kāi)發(fā)工作重點(diǎn)縣、集中連片特困地區(qū)縣(新疆阿克蘇地區(qū)6縣1市享受片區(qū)政策)和建檔立卡貧困村。

3.支持新型冠狀病毒感染的肺炎疫情防控捐贈(zèng)

企業(yè)取得承擔(dān)疫情防治任務(wù)的醫(yī)院開(kāi)具的捐贈(zèng)接收函,作為稅前扣除依據(jù)自行留存?zhèn)洳椤?/p>

四、案例解析及填報(bào)

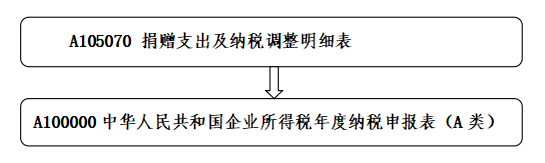

捐贈(zèng)涉稅事項(xiàng)在企業(yè)所得稅年度申報(bào)表填報(bào)關(guān)聯(lián)表單,如圖:

A企業(yè)為生產(chǎn)防疫口罩企業(yè)(一般納稅人),2020年度利潤(rùn)總額90萬(wàn)元。主營(yíng)的防疫口罩不含稅價(jià)10元/件,成本價(jià)8元/件。將自產(chǎn)的10000包防疫口罩直接捐贈(zèng)給承擔(dān)疫情防治任務(wù)的醫(yī)院,已取得醫(yī)院開(kāi)具的捐贈(zèng)接收函,該批口罩耗用原材料購(gòu)進(jìn)時(shí)已取得增值稅專用發(fā)票并申報(bào)抵扣,稅額為1萬(wàn)元。

1.會(huì)計(jì)處理如下:

(1)自產(chǎn)貨物用于免稅銷售的,其耗用的材料進(jìn)項(xiàng)稅額不得抵扣(《中華人民共和國(guó)增值稅暫行條例》第十條第一項(xiàng)規(guī)定、財(cái)政部 稅務(wù)總局公告2020年第9號(hào)文件規(guī)定)

借:庫(kù)存商品 10 000

貸:應(yīng)交稅費(fèi)-應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出) 10 000

(2)自產(chǎn)貨物用于對(duì)外捐贈(zèng)的,應(yīng)視同銷售

借:營(yíng)業(yè)外支出-疫情捐贈(zèng)支出(實(shí)物捐贈(zèng)支出) 103 000

貸:庫(kù)存商品 90 000(含進(jìn)項(xiàng)稅額轉(zhuǎn)出)

應(yīng)交稅費(fèi)-應(yīng)交增值稅(銷項(xiàng)稅額) 13 000

(3)單位將自產(chǎn)貨物,直接向承擔(dān)疫情防治任務(wù)的醫(yī)院無(wú)償捐贈(zèng)用于應(yīng)對(duì)新型冠狀病毒感染的肺炎疫情的,免征增值稅。

借:應(yīng)交稅費(fèi)—應(yīng)交增值稅(減免稅額) 13000

貸:營(yíng)業(yè)外收入 13000

2.填報(bào)方法(本指引不考慮其他稅費(fèi))

(1)企業(yè)所得稅視同銷售處理:調(diào)增視同銷售收入100000元,調(diào)增視同銷售成本90000元(含轉(zhuǎn)出進(jìn)項(xiàng)稅額10000元),合計(jì)調(diào)增應(yīng)納稅所得額10000元。

A105010 《視同銷售和房地產(chǎn)開(kāi)發(fā)企業(yè)特定業(yè)務(wù)納稅調(diào)整明細(xì)表》

| 行次 | 項(xiàng) 目 | 稅收金額 | 納稅調(diào)整金額 |

| 1 | 2 |

| 1 | 一、視同銷售(營(yíng)業(yè))收入(2+3+4+5+6+7+8+9+10) | 100,000 | 100,000 |

| 7 | (六)用于對(duì)外捐贈(zèng)視同銷售收入 | 100,000 | 100,000 |

| 11 | 二、視同銷售(營(yíng)業(yè))成本(12+13+14+15+16+17+18+19+20) | 90,000 | -90,000 |

| 17 | (六)用于對(duì)外捐贈(zèng)視同銷售成本 | 90,000 | -90,000 |

填報(bào)A105000《納稅調(diào)整項(xiàng)目明細(xì)表》30行“(十七)其他”行次:企業(yè)將貨物、資產(chǎn)、勞務(wù)用于捐贈(zèng)、廣告等用途時(shí),進(jìn)行視同銷售納稅調(diào)整后,對(duì)應(yīng)支出的會(huì)計(jì)處理與稅收規(guī)定有差異需納稅調(diào)整的金額填報(bào)在本行。

A105000 納稅調(diào)整項(xiàng)目明細(xì)表

| 行次 | 項(xiàng) 目 | 賬載金額 | 稅收金額 | 調(diào)增金額 | 調(diào)減金額 |

| 1 | 2 | 3 | 4 |

| 1 | 一、收入類調(diào)整項(xiàng)目

(2+3+4+5+6+7+8+10+11) | * | * | 100,000 | |

| 2 | (一)視同銷售收入(填寫(xiě)A105010) | * | 100,000 | 100,000 | * |

| 12 | 二、扣除類調(diào)整項(xiàng)目(13+14+…24+26+27+28+29+30) | * | * | | 90,000 |

| 13 | (一)視同銷售成本(填寫(xiě)A105010) | * | 90,000 | * | 90,000 |

| 30 | (十七)其他 | 103000 | 113000 | | 10,000 |

| 46 | 合計(jì)(1+12+31+36+43+44) | * | * | 100,000 | 100,000 |

申報(bào)捐贈(zèng)支出稅前扣除:該企業(yè)直接向承擔(dān)疫情防控任務(wù)醫(yī)院的實(shí)務(wù)捐贈(zèng),企業(yè)憑承擔(dān)疫情防治任務(wù)的醫(yī)院開(kāi)具的捐贈(zèng)接收函準(zhǔn)予全額稅前據(jù)實(shí)扣除。其中,第1列“賬載金額”:填報(bào)納稅人計(jì)入本年損益的捐贈(zèng)支出金額,包括該支出已通過(guò)《納稅調(diào)整項(xiàng)目明細(xì)表》(A105000)第30行“(十七)其他”進(jìn)行納稅調(diào)整的金額。即第1列“賬載金額”填報(bào)實(shí)務(wù)捐贈(zèng)視同銷售后的稅收金額113000(103000+10000)。

免責(zé)聲明:以上內(nèi)容轉(zhuǎn)自其它媒體,相關(guān)信息僅為傳播更多信息,與本站立場(chǎng)無(wú)關(guān)。月盛科技不保證該信息(包含但不限于文字、視頻、音頻、數(shù)據(jù)及圖表)全部或者部分內(nèi)容的準(zhǔn)確性、真實(shí)性、完整性、有效性、及時(shí)性、原創(chuàng)性等,如有侵權(quán)請(qǐng)聯(lián)系400-716-8870。