被查!補稅5247萬!

公司利用轉移收入及利潤

有一家新疆霍爾果斯經(jīng)濟開發(fā)區(qū)的國際廣告有限公司追補稅款和滯納金合計5000+萬。是什么原因被查,補稅這么多呢?

我們來企查查上看看稅局公告怎么說的,如下

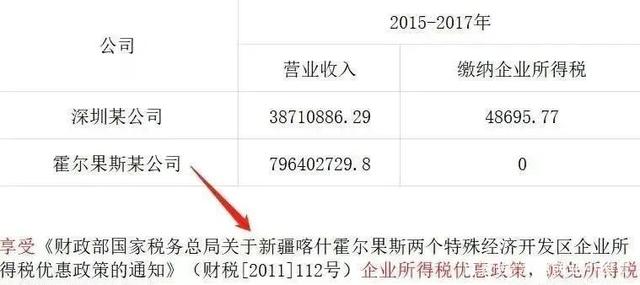

深圳某公司在霍爾果斯設立全資子公司,在2015年-2017年經(jīng)營情況如下:

根據(jù)深圳稅稽處[2020]242號文顯示,深圳某廣告公司將收入以及利潤轉移至霍爾果斯XXX公司,實現(xiàn)享受稅收優(yōu)惠的目的被稅局稽查,最終被稅局追繳2015年至2017年企業(yè)所得稅合計52,470,177.34元,并依法加收滯納金。以上應繳稅款共計52,470,177.34元。

小編提醒:想享受更多稅收優(yōu)惠政策,實質運營,業(yè)務真實,而非采取不正當?shù)牡那廊ハ硎芏愂胀莸兀駝t享受的都要還回去!

稅收洼地是什么?稅收洼地顧名思義,就是企業(yè)可以享受眾多稅收優(yōu)惠政策,使得企業(yè)少繳稅,降低企業(yè)和個人的綜合稅負壓力,稱為稅收洼地。

既然是稅收洼地,企業(yè)可以享受優(yōu)惠政策了,以上公司怎么還是被查補交稅款呢?

上述案件里,深圳某公司利用在新疆霍爾果斯新設全資股份有限公司,將收入和利潤轉移至霍爾果斯XXX公司,實現(xiàn)享受稅收優(yōu)惠的目的而被稅局稽查!

目前,還是存在好多企業(yè)在稅收洼地進行注冊享受核定,沒有實質運營,只為了開票享受核定,對于這種注冊的空殼公司,稅局遲早都會找上門的。

納稅人的會計賬簿不健全,資料殘缺難以查賬,或其他原因難以準確確定納稅人應納稅額時,由稅局采用合理的方法依法核定納稅人應納稅款的一種征收方式,簡稱核定征收。

對于這類核定征收的稅收洼池,稅局往往都喜歡又主要查哪些?后續(xù)稅局如何監(jiān)督企業(yè),下面小編一一講到。

2、是否對金融企業(yè)、經(jīng)濟鑒證類中介機構等特殊行業(yè)進行核定征收;

3、是否對設立分支機構的匯總納稅企業(yè)實行核定征收;

5、對年收入和利潤變化明顯超過20%以上的企業(yè),稅務機關是否履行調整應納稅所得率的職責;

6、對申報表收入和財報數(shù)據(jù)不一致企業(yè)的糾正情況;

7、對核定征收企業(yè)發(fā)票管控及注銷管理情況;

8、其他需要關注事項。注意:部分限制行業(yè)不允許核定征收,如:類金融、影視業(yè)、房地產、律師事務所、會計師事務所、投資方為公司的等。

后續(xù)稅局哪幾個方面監(jiān)督企業(yè)?

1、嚴格落實對特定行業(yè)和一定規(guī)模以上的納稅人不得核定征收的要求。

2、對現(xiàn)存核定征收企業(yè),積極引導企業(yè)建賬立制,盡快轉為查賬征收企業(yè);

3、對于年收入和利潤額變化明顯超過20%以上的企業(yè),要切實調整應稅所得率;

4、對于總局和省局直接修改征管鑒定的企業(yè),應采取相應措施加大核查和日常評估力度;

5、關注核定征收企業(yè)的發(fā)票管控和注銷管理情況,履行相應的征管職責。

上述對于核定征收的企業(yè)來說注意的,下面三個再講講無論任何行業(yè),以下5種最為常見的稅務風險將會引起稅務稽查的!小心,后果會計承擔!

公司有實際業(yè)務,但人工外包,并非勞務派遣,以勞務派遣開票沖抵勞務成本,公司可在人工成本上節(jié)稅,導致公司以假亂真的增加人工成本,減少納稅成本。

再到實現(xiàn)疫情防控常態(tài)化,我們積累了豐富的抗疫經(jīng)驗,取得了來之不易的重大成果。

有些公司虛構勞動力,付工資和保險,或虛構勞務業(yè)務,以差額計稅,形成增值稅和所得稅巨額沖抵。也就是公司虛造身份,導致虛列工資的。

有的公司只跟部分員工簽訂合同,有的通過往來戶支付工資等方式;或者掛靠公司等,形成逃避社保和代扣代繳個稅。

根據(jù)《勞務派遣暫行規(guī)定》第四條規(guī)定:“用工單位應當嚴格控制勞務派遣用工數(shù)量,使用的被派遣勞動者數(shù)量不得超過其用工總量的10%”。

1、用于免征增值稅、集體福利和個人消費、非正常損失的貨物/勞務、非正常損失的在產品、產成品所耗用的購進貨物/勞務是否按規(guī)定作進項稅額轉出。

2、是否存在將返利掛入其他應付款、其他應收款等往來賬或沖減營業(yè)費用,而不作進項稅額轉出的情況。

3、向購貨方收取的各種價外費用,比如手續(xù)費、補貼、集資費、返還利潤、獎勵費、違約金、運輸裝卸費等是否實際申報納稅。

4、是否存在利用虛開或虛列人工費等虛增成本,是否存在使用不符合稅法規(guī)定的發(fā)票及憑證,列支成本費用。

5、是否存在將資本性支出一次計入成本費用,在成本費用中一次性列支達到固定資產標準的物品未作納稅調整;達到無形資產標準的管理系統(tǒng)軟件,在營業(yè)費用中一次性列支,未進項納稅調整。

6、公司發(fā)生的工資、薪金支出是否符合稅法規(guī)定的工資薪金范圍、是否符合合理性原則、是否在申報扣除年度實際發(fā)放。

7、公司經(jīng)營途中增加實收資本和資本公積后是否補繳印花稅。

8、與房屋不可分割的附屬設施是否計入房產原值繳房產稅,土地價值是否計入房產價值繳房產稅,以及無租使用房產是否按規(guī)定繳房產稅。

9、公司存在超標準列支業(yè)務招待費、廣告費和業(yè)務宣傳費是否進行納稅調整等。

10、公司是否存在未按稅法規(guī)定年限計提折舊;隨意變更固定資產凈殘值和折舊年限;不按稅法規(guī)定折舊方法計提等。

11、是否存在擅自改變成本計價方法,調節(jié)利潤。

12、是否存在計提的職工福利費、工會經(jīng)費和職工教育經(jīng)費超過計稅標準,未進行納稅調整。

13、是否存在超標、超范圍為職工支付社險費和住房公積金,未進行納稅調整。是否存在應由基建工程、專項工程承擔的社會保險等費用未予資本化;是否存在只提不繳納、多提少繳虛列成本費用等。

15、是否存在利用往來賬戶、中間科目如“預提費用”等延遲實現(xiàn)應稅收入或調整。

注意:這15種稽查重點,大部分是屬于企業(yè)匯算清繳時,需要著重注意的,不然一不留神本要做納稅調整而你沒做,就需要修改等麻煩的流程!

1、開票與經(jīng)營無關,比如商貿公司進、銷嚴重不一,如大量購進手機、銷售的卻是鋼材等。

2、企業(yè)長期存在申報表增值稅留抵異常現(xiàn)象。

4、公司常年虧損,導致企業(yè)所得稅貢獻率異常偏低;

6、公司大量存在現(xiàn)金交易,而不通過對公賬戶交易;

9、企業(yè)大量取得未填寫納稅人識別號的增值稅普票;

10、企業(yè)存在大量無清單的辦公品增值稅發(fā)票;

12、企業(yè)連續(xù)三年以上盈利但從來不向股東分紅;

13、企業(yè)存在大量發(fā)票抬頭為個人的不正常使用;

14、兩稅一報不一致,一報稅與開票不一致,具體如下:

企業(yè)所得稅/增值稅申報表中的利潤數(shù)據(jù)和報送的財務報表的數(shù)據(jù)不一致;增值稅申報表申報的銷售額與增值稅開票系統(tǒng)銷售額不一致;

16、無簡易征收備案但有簡易計稅銷售額的預警風險;

17、增值稅納稅申報表附表二“進項稅額轉出”為負數(shù)異常;

18、公司只有銷項但是從來沒有進項出現(xiàn)異常;反之,只有進項但是從來沒有銷項也是異常的;

19、新成立的公司頻繁發(fā)票增量異常;或突然短期內開票額突增稅也是有問題的;

21、個人取得兩處及兩處以上工資薪金所得未合并申報風險;

22、同一單位員工同時存在工資薪金所得與勞務報酬所得的異常;

23、個稅和企業(yè)所得稅申報的工資總額不符出現(xiàn)的異常風險;

25、大部分需要而開,發(fā)票開具金額滿額度明顯偏高異常;

27、公司賬面上沒有車輛但是大量存在加油費等異常;

32、企業(yè)大量存在“會務費”、“材料一批”、“咨詢費”、“服務費”、“培訓費”等無證據(jù)鏈的關鍵詞。

免責聲明:以上內容轉自其它媒體,相關信息僅為傳播更多信息,與本站立場無關。月盛科技不保證該信息(包含但不限于文字、視頻、音頻、數(shù)據(jù)及圖表)全部或者部分內容的準確性、真實性、完整性、有效性、及時性、原創(chuàng)性等,如有侵權請聯(lián)系400-716-8870。